انواع بیمه های حمل و نقل

۱- بیمه مسئولیت متصدیان حمل و نقل

۲- بیمه حمل و نقل یا بیمه باربری

۳- بیمه شخص ثالث

۱- بیمه مسئولیت متصدیان حمل و نقل

سالانه بیش از ۶۰۰ میلیون تن کالا در سطح کشور از طریق حمل جاده ای و با استفاده از بیمه مسئولیت متصدیان حمل و نقل جا به جا می گردد. با توجه به حجم بسیار بالای جابه جایی بار در جاده ها در کشور طبیعتا ریسک ها و خطرات زیادی در حین حمل و جابجایی کالاها رخ خواهد داد که مسئولیت جبران خسارات ایجاد شده به کالای مورد حمل را باید شرکت های متصدی حمل و نقل بعهده گرفته و جبران خسارت نمایند. در نتیجه در راستای مسئولیت مدنی مدیران شرکت های حمل و نقل نسبت به جبران خسارتهای احتمالی، بیمه نامه ای بنام بیمه مسئولیت متصدیان حمل و نقل طراحی گردیده است که شرکت های حمل و نقل با خرید این بیمه نامه کلیه مسئولیت های خود را بیمه نموده و ریسکهای خود را به شرکت بیمه گر منتقل می نماید.

متصدی حمل و نقل بر اساس قانون تجارت کیست؟

متصدی حمل و نقل کسی است که در مقابل دریافت اجرت، اشیاء و کالاهای صاحبان کالا را به مقصد مورد نظر بعهده می گیرد.

مسئولیت های سنگین شرکت های حمل و نقل

از مسئولیت های سنگین شرکت های حمل و نقل سالم رساندن کالا به مقصد و تحویل آن به گیرندگان بطور سالم به همان نحو که تحویل گرفته است می باشد. بنابراین چنانچه خساراتی مانند: تلف یا گم شدن، سرقت کلی کالا، سرقت جزئی کالا، عدم تحویل تمام یا بخشی از محموله به گیرنده، کسری و ریزش و نشت کالا از پوشش های اصلی محسوب می گردند.

شرکت حمل و نقل به نیابت از صاحب کالا موظف به مراقبت های لازم از نظر عدل بندی و دسته بندی می باشد؛ ولی با این حال ممکن است به هر دلیلی کسری در جریان حمل اتفاق افتاده باشد و کلیه حوادث و وقایعی که به دنبال عدم رعایت اصول، ضوابط و مقررات، بی احتیاطی، بی مبالاتی و بی دقتی، عدم مهارت و نقص فنی پیش آمده که موجب ضرر و زیان به کالای مورد حمل گردد از دیگر وظایف و مسئولیت های شرکت های حمل و نقل می باشد.

مدت قرارداد بیمه مسئولیت متصدیان حمل و نقل:

مدت قرارداد بیمه مسئولیت متصدیان حمل و نقل یکسال می باشد و برای سالهای بعد با موافقت شرکت حمل و نقل و شرکت بیمه قابل تمدید است مگر آنکه طرفین حداقل یکماه قبل از انقضاء مدت، نظر خود را مبنی بر عدم تمایل به ادامه قرارداد بصورت کتبی به طرف دیگر اعلام نمایند.

حدود تعهدات با خرید بیمه مسئولیت متصدیان حمل و نقل :

با خرید بیمه مسئولیت متصدیان حمل و نقل، در صورت وقوع خساراتی که مستقیما ناشی از عوامل زیر باشند. بیمه گر متعهد جبران خسارات وارده به کالای مورد حمل و بر اساس ارزش روز کالای خسارت دیده و حداکثر تا ارزش بیمه شده خواهد بود.

نکته مهم برای مدیران شرکت های حمل و نقل:

چنانچه در زمان حمل هر محموله ای با هدف کم کردن حق بیمه، ارزش کالا کمتر از ارزش واقعی بیمه گردد در زمان بروز از ماده ۱۰ یا همان قاعده نسبی استفاده می گردد و در این مواقع مدیران شرکت های حمل و نقل باید مابقی مبلغ خسارت را خود پرداخت نمایند.

پوشش های اصلی (اجباری):

۱ – مسئولیت بیمه گذار ناشی از تصادف وسیله نقلیه

۲ – مسئولیت بیمه گذار ناشی از واژگونی وسیله نقلیه

۳ – مسئولیت بیمه گذار ناشی از پرتاب شدن کالا از روی وسیله نقلیه

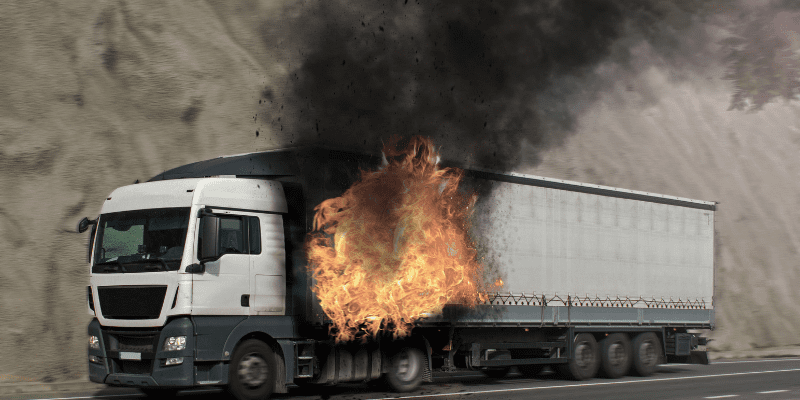

۴ – مسئولیت بیمه گذار ناشی از حادثه آتش سوزی و انفجار

۵ – مسئولیت بیمه گذار ناشی از سرقت کلی محموله

پوشش های تبعی (اختیاری):

۱ – خسارت ناشی از سرقت جزئی یا بخشی از کالا

۲ – سرقت کلی و جزئی کالا ناشی از خیانت در امانت راننده یا کمک راننده

۳ – خسارت ناشی از آبدیدگی

۴ – خسارت ناشی از تخلیه و بارگیری

۵ – جعل و تزویر اسناد و خیانت در امانت و هر نوع عمل عمد یا مجرمانه راننده و یا کمک راننده وسیله حمل

نکته : پوشش های تبعی بصورت اختیاری و به درخواست بیمه گزار و موافقت بیمه گر با پرداخت حق بیمه اضافی قابل ارائه می باشد.

نحوه ارائه بیمه نامه مسئولیت متصدیان حمل و نقل داخلی:

در حال حاضر بیمه نامه مسئولیت مدنی متصدیان حمل و نقل داخلی با توجه به نحوه عرضه بیمه نامه بصورت انفرادی یا گروهی ارائه می گردد.

ارائه بیمه نامه بصورت گروهی: بیمه نامه بصورت گروهی معمولا برای چندین شرکت حمل و نقل بصورت همزمان منعقـد می گردد که در این نـوع قـرارداد در بیمه نامه مسئولیت متصدیان شرکت هـای حمل و نقل میتوان با توجه به شرایط فوق خدمات بسیار مناسب تری نسبت به قراردادهای انفرادی ارائه نمود. شامل:

- ارائه نرخ و شرایط مناسب تر

- پوشش بیمه ای مناسب تر

- تمرکز در سرعت پرداخت خسارت در زمان کوتاه تر

- تسهیل در امور پـرداخت خسارتی

این نوع قــراردادها طبیعتا مدل بهتری برای شـرکت های حمل و نقل میباشند.

راهنمای دریافت خسارت بیمه باربری

اسناد و مدارک لازم جهت بررسی و دریافت خسارت بیمه باربری و حمل و نقل:

الف- محمولات حمل و نقل داخلی:

- اعلام خسارت به موقع بیمه گذار

- بارنامه

- فاکتور یا سندی مبنی بر تعیین ارزش واقعی بیمه شده

- گزارش مقامات انتظامی محل وقوع حادثه

صورت مجلس یا گزارش کارشناسی شرکت بیمه مبنی بر تعیین میزان خسارت

ب- محمولات صادراتی – وارداتی:

- اعلام خسارت به موقع بیمه گذار

- بارنامه

- فاکتور خرید

- صورت بسته بندی

- گواهی مبداء

- راه نامه C.M.R در حمل های زمینی

- تصویر پشت و روی پروانه ورودی کالا

- قبوض انبار گمرکی

- صورت مجلس گمرکی یا بندری

- گواهی کسر تخلیه یا عدم تحویل(در صورت کسری کالا)

- گزارش بازدید نماینده خارجی(در صورتی که خسارت خارج از کشور واقع شده باشد)

- گزارش مقامات انتظامی محل وقوع حادثه (در مورد خسارت ناشی از حادثه)

- برگ جانشینی یا فرم وکالتنامه لاتین

شرایط عمومی قرارداد بیمه مسئولیت مدنی متصدیان حمل داخلی

آیین نامه شماره ۷۸

شورایعالی بیمه در اجرای ماده ۱۷ قانون تأسیس بیمه مرکزی ایران و بیمه گری، در جلسه مورخ ۱۳۹۳/۰۳/۲۷ را که از این پس قرارداد نامیده میشود، «شرایط عمومی قرارداد بیمه مسئولیت مدنی متصدیان حمل داخلی »

مشتمل بر ۱۸ ماده و ۳ تبصره به شرح ذیل تصویب نمود:

فصل اول- کلیات

ماده ۱- اساس قرارداد: این قرارداد بر اساس قانون بیمه مصوب سال ۱۳۱۶ و قانون تجارت مصوب ۱۳۱۱ و سایر قوانین و مقررات مرتبط و پیشنهاد کتبی بیمه گذار )که جزء لاینفک این قرارداد است( بین بیمه گر و بیمه گذار منعقد گردیده است. آن قسمت از پیشنهاد بیمه گذار را که بیمه گر قبول نکرده و همزمان یا قبل از انعقاد قرارداد به طور کتبی به بیمه گذار اعلام نموده است، جزو تعهدات بیمه گر محسوب نمی شود.

ماده ۲- تعاریف و اصطلاحات: اصطلاحات زیر صرف نظر از هر معنی و مفهوم دیگری که ممکن است داشته باشد در این قرارداد با تعریف مقابل آن بکار رفته است:

۱- بیمه گر: مؤسسه بیمه ای است که با اخذ پروانه فعالیت از بیمه مرکزی جمهوری اسلامی ایران مجاز به انجام عملیات بیمه در این رشته بوده و مشخصات آن در قرارداد درج شده است.

۲- متصدی حمل: مؤسسه یا شرکت دارای پروانه فعالیت مجاز و معتبر از مبادی قانونی ذیربط است که در مقابل دریافت کرایه، حمل کالا از یک مبدا معین به مقصد معین را به عهده می گیرد.

۳- بیمه گذار: متصدی حمل است که مشخصات وی در قرارداد درج شده و متعهد پرداخت حق بیمه است و مسئولیت مدنی او به عنوان متصدی رسمی حمل داخلی، بر اساس شرایط این قرارداد، بیمه شده است.

۴- پروانه فعالیت: مجوزی است که توسط مبادی قانونی ذیربط برای شروع یا تداوم فعالیت شرکت یا موسسه حمل و نقل داخلی کالا صادر میشود.

۵- حق بیمه: وجهی است که بیمه گذار در برابر اخذ پوشش و تعهدات بیمه گر به ترتیبی که در قرارداد مشخص می گردد، میپردازد.

۶- بارنامه: سند کاشف از حقوق مالکیت است که جهت جابجایی محمولات بین شهری زمینی توسط مبادی قانونی ذیربط طراحی و چاپ و در اختیار مؤسسات و شرکتهای حمل و نقل قرار گرفته و مواردی نظیر مشخصات محموله، نام و آدرس گیرنده و فرستنده و مشخصات وسیله حمل حامل در آن درج میگردد.

۸- وسیله حمل: وسیله نقلیه زمینی اعم از جاده ای و ریلی است که طبق ضوابط مبادی قانونی ذیربط مجاز به حمل بار در کشور میباشد.

۷- ارزش محموله: قیمت واقعی محموله تحت پوشش در مبداء است که بر اساس اظهار صاحبان محموله در بارنامه درج شده و مبنای محاسبۀ حق بیمه و خسارت است.

۹- سرقت کلی: چنانچه هنگام توقف وسیله حمل و یا در غیاب راننده و یا از طریق راهزنی و اقدام مسلحانه، محموله و وسیلۀ حمل، توأمان سرقت و از دسترس و اختیار راننده خارج شود سرقت کلی تلقی میگردد.

۱۰ – خیانت در امانت راننده: استعمال، تصاحب، تلف و یا مفقود نمودن عمدی محموله به قصد اضرار توسط راننده و کمک رانندهای که کالا برای حمل و تحویل در مقصد به آنها سپرده شده است.

۱۱ – جعل و تزویر اسناد: ساختن نوشته یا سند، ساختن مهر و یا امضای اشخاص رسمی و غیر رسمی، خراشیدن، تراشیدن، قلم بردن، اثبات یا سیاه کردن اسناد و مدارک حمل به قصد تقلب در خرید بیمه توسط صاحب کالا، متصدی حمل و یا مباشرین آنها.

۱۲ – مسئولیت مدنی تحت پوشش: مسئولیت مدنی بیمه گذار مصرح در قانون تجارت با رعایت شرایط این قرارداد.

ماده ۳- موضوع قرارداد: جبران خسارت ناشی از مسئولیت مدنی بیمه گذار در قبال ارسال کنندگان و یا صاحبان کالا به استناد بارنامه های صادره که در اثر تحقق حوادث تحت پوشش این قرارداد باشد و بیمه گذار به عنوان متصدی حمل، مسئول جبران آنها شناخته شود.

ماده ۴- شروع و خاتمه تعهدات بیمه گر برای هر حمل: پوشش بیمه پس از تکمیل بارگیری کالا در مبدأ و صدور بارنامه )هر کدام مؤخر باشد( آغاز میشود و همزمان با شروع تخلیه در مقصد مندرج در بارنامه خاتمه می یابد.

تبصره- در موارد خاص که بر اساس ضوابط و مقررات حمل و نقل جادهای پیش از صدور بارنامه، حواله بارگیری توسط متصدی حمل صادر میگردد، با موافقت قبلی بیمه گر پوشش بیمه از زمان تکمیل بارگیری کالا آغاز می شود.

ماده ۵- مدت اعتبار قرارداد: مدت اعتبار این قرارداد با رعایت موارد زیر یک سال شمسی است که تاریخ شروع و انقضای آن در قرارداد درج گردیده است. چنانچه هر یک از طرفین قرارداد حداقل یک ماه قبل از انقضای مدت اعتبار قرارداد، عدم تمایل خود را به ادامه قرارداد به طرف دیگر اعلام ننماید این قرارداد برای سال بعد خود به خود تمدید خواهد شد.

۱- اعتبار قرارداد منوط به مهر و امضای آن توسط طرفین و پرداخت سپرده حق بیمه از طرف بیمه گذار است.

۲- پس از انقضای مدت اعتبار قرارداد، تعهد طرفین نسبت به کلیه محموله هایی که بارنامه های آنها در مدت اعتبار قرارداد صادر شده است ادامه خواهد یافت.

فصل دوم- وظایف بیمه گذار

ماده ۶- بیمه گذار موظف است:

۱- در پاسخ به پرسشهای مکتوب بیمه گر همه اطلاعات مربوط به موضوع بیمه را با رعایت دقت و صداقت در اختیار وی قرار دهد. اگر بیمه گذار در پاسخ به پرسشهای مکتوب بیمه گر عمداً از اظهار مطلبی خودداری نماید و یا عمداً بر خلاف واقع اظهاری بنماید قرارداد باطل خواهد بود ولو مطلبی که کتمان شده یا بر خلاف واقع اظهار شده است هیچگونه تاثیری در وقوع حادثه نداشته باشد. در این صورت نه فقط وجوه پرداختی بیمه گذار به وی مسترد نخواهد شد بلکه بیمه گر می تواند مانده حق بیمه را نیز مطالبه نماید. حکم این بند حسب مورد برای هر حمل حاکم خواهد بود

۲- برای ثبت و ارائه اطلاعات مورد نیاز بیمه گر از نرم افزارهای مورد تایید وی استفاده نماید. هزینه تهیه، نصب و پشتیبانی

نرم افزار به عهدۀ بیمه گر خواهد بود.

۳- برای همه کالاهایی که در مدت اعتبار قرارداد حمل می کند به صورت مسلسل )پشت نمره( بارنامه صادر و مسئولیت خود

را در قبال ارسال کنندگان و یا صاحبان آنها تحت این شرایط، بیمه نماید.

۴- یک نسخه از تصویر )کپی( حواله مبادی قانونی ذیربط که برای دریافت بارنامه بنام وی )بیمه گذار( صادر میگردد را حداکثر تا پنج روز بعد از تاریخ صدور حواله به بیمه گر تحویل نماید.

۵- ارزش محموله و میزان حق بیمه را در بارنامه درج کند.

۶- فهرست کلیه بارنامه های صادره طی هر روز را با ذکر شماره سریال، مبدا، مقصد، نوع و ارزش محموله، میزان حق بیمه به صورت الکترونیکی برای بیمه گر ارسال و حق بیمه مربوط به بارنامه های صادره را حداکثر تا پنج روز کاری پس از تاریخ صدور بارنامه به بیمه گر پرداخت نماید. در صورت عدم امکان ارسال الکترونیکی اطلاعات، بیمه گذار موظف است به ترتیبی که بیمه گر تعیین می کند مدارک فیزیکی فوق الذکر را ارسال نماید. چنانچه بیمه گذار به ترتیب مقرر در این بند مشخصات بارنامه های صادره را اعلام نکند یا حق بیمه مربوط را ظرف مدت تعیین شده نپردازد بیمه گر می تواند از پرداخت قسمتی و یا کل خسارت خودداری نماید.

۸- در ذیل حواله بار، مشخصات راننده شامل نام و نام خانوادگی، شماره دفترچه کار، شماره گواهینامه و کارت وسیله حمل و بیمه نامه، نشانی محل سکونت و شماره تلفن وی را درج نماید.

۷- سوابق بارنامه های صادر شده در مدت اعتبار قرارداد را حداقل تا یک سال از تاریخ صدور نزد خود نگهداری نماید و هر زمان که بیمه گر درخواست نماید، اطلاعات مورد نیاز را در اختیار وی قرار دهد.

۹- مراقبتهای لازم را که هر کس عرفاً از منافع خود به عمل می آورد نسبت به محموله و حفظ حقوق و منافع بیمه گر به عمل آورد و کالای مورد حمل را در مسیرهای مجاز و متعارف، با رعایت قوانین و مقررات حمل و نقل داخلی در مدت زمان متعارف حمل و به مقصد برساند.

۱۰ – در صورت وقوع حادثه موارد زیر را رعایت نماید:

۱۰-۱- مراتب را در اولین فرصت و حداکثر تا پنج روز کاری بعد از تاریخ اطلاع از وقوع حادثه به بیمه گر اطلاع دهد و همکاری لازم را برای بازدید و ارزیابی خسارت به عمل آورد.

۱۰-۲- بیمه گذار نباید بدون موافقت بیمه گر در مورد مسئولیتهایی که تحت پوشش این قرارداد است، تعهدی به عهده گیرد و یا وجهی بپردازد مگر اینکه انجام این اقدام مورد موافقت بیمه گر قرار گرفته باشد.

۱۰-۳- بدون اطلاع و موافقت کتبی بیمه گر، تغییری در وضعیت محموله خسارت دیده به عمل نیاورد مگر اقدامات و تغییراتی که برای نجات کالا و جلوگیری از توسعه خسارت ضروری است و عرفاً باید انجام شود.

۱۰-۴- در صورت دریافت هرگونه اوراق قضایی در خصوص مسئولیت تحت پوشش این قرارداد، در اسرع وقت به بیمه گر اطلاع دهد.

۱۱ – اصل اسناد و مدارک زیر را در اسرع وقت به بیمه گر تسلیم نماید:

۱۱-۱- گزارش مقامات انتظامی محل وقوع حادثه )در صورت وجود.

۱۱-۲- بارنامه و صورت مشخصات محموله.

۱۱-۳- فاکتور خرید محموله یا هرگونه مدارک معتبر دیگری که دال بر تعیین ارزش محموله باشد در صورت عدم ارائه مدرک فوق ارزش کالای مشابه در مبدا و در زمان حمل، مبنای محاسبه قرار خواهد گرفت.

۱۱-۴- هرگونه مدرکی که بیانگر ادعای خسارت از طرف ارسال کننده یا صاحب کالا باشد.

فصل سوم – تعهدات بیمه گر

ماده ۸- بیمه گر طبق شرایط این قرارداد متعهد جبران خسارت هایی است که در نتیجه وقوع هر یک از حوادث تحت پوشش مانند حوادث زیر به محمولات مورد بیمه وارد شود و مسئولیت جبران آن به عهده بیمه گذار باشد.

۱- تصادف و واژگونی و سقوط وسیله حمل و یا برخورد محموله با سایر اشیا اعم از ثابت یا متحرک.

۲- پرتاب شدن محموله از روی وسیله حمل.

۳- آتش سوزی و یا انفجار محموله.

۴- سرقت کلی محموله با وسیله حمل.

تبصره- در مواردی که وقوع حادثه منجر به خسارت ناشی از استعمال مواد مخدر و روانگردان توسط راننده و یا کمک راننده باشد بیمه گر موظف است خسارت مربوطه را به بیمه گذار پرداخت نماید سپس نسبت به بازیافت خسارت از مقصر حادثه اقدام نماید.

ماده ۷- بیمه گر در هر یک از موارد زیر تا بیست درصد تعهدات خود متعهد جبران هزینههای زیر است مشروط بر آنکه مجموع خسارت پرداختی و هزینه های موضوع این ماده از حداکثر تعهد بیمه گر بیشتر نشود:

۱- هزینه های لازم و متعارف برای نجات کالا و جلوگیری از توسعه خسارت پس از وقوع حوادثی که جبران زیان آنها در تعهد بیمه گر باشد.

۲- هزینه متعارف دادرسی و دفاع از بیمه گذار در مراجع قضایی که در ارتباط با خطرات بیمه شده پرداخت شده باشد.

ماده ۹- بیمه گر موظف است ظرف پانزده روز پس از دریافت مدارک لازم خسارت را پرداخت نماید. در مواردی که پرداخت خسارت پس از تکمیل مدارک مثبته از سوی بیمه گر، به تأخیر می افتد، طبق حکم ماده ۲۷۷ آئین دادرسی مدنی عمل می شود.

فصل چهارم- موارد خارج از تعهد بیمه گر

ماده ۱۰ – خسارتهای مستثنی شده: جبران خسارتها یا هزینه هایی که به طور مستقیم و یا غیرمستقیم در نتیجه عوامل زیر به کالای مورد حمل وارد آمده باشد در تعهد بیمه گر نیست مگر آنکه به نحو دیگری توافق شده باشد:

۱- حوادث طبیعی مانند سیل، طوفان، زلزله، آتشفشان.

۲- خسارت هنگام تخلیه و بارگیری

۳- جعل و تزویر اسناد و خیانت در امانت و هر نوع عمل عمد یا مجرمانه راننده و یا کمک راننده وسیله حمل.

۴- ریزش، روندگی و آبدیدگی محموله، مگر این که ناشی از خطرات مورد تعهد در قرارداد باشد.

۵- سرقت کلی محموله بدون سرقت وسیله حمل.

۶- سرقت قسمتی از محموله.

۸- هزینه های نجات و دادرسی بیش از بیست درصد مازاد بر تعهدات تحت پوشش.

ماده ۱۱ – خسارتهای غیرقابل جبران: جبران خسارت در این موارد در تعهد بیمه گر نخواهد بود:

۱- جعل اسناد و خیانت در امانت و هر نوع عمل عمد یا مجرمانه بیمه گذار و کارکنان و نمایندگان وی (رانندگان و کمک رانندگان جزء کارکنان بیمه گذار محسوب نمیشوند)

۲- جنگ، شورش، اعتصاب، بلوا، ضبط و مصادره.

۳- تشعشعات رادیواکتیو و فعل و انفعالات هستهای.

۴- عیب ذاتی و یا خودبخودسوزی کالاها.

۵- عدمالنفع و کاهش ارزش کالاها.

۶- حمل کالاهای قاچاق و غیرمجاز و خسارت وارده به آنها.

۸- نداشتن گواهینامه متناسب برای رانندگی وسیله حمل.

۷- کاهش طبیعی وزن محموله.

۹- سرقت قسمتی از محموله مگر آنکه ناشی از حادثه تحت پوشش منجر به مصدومیت یا فوت راننده بوده باشد.

فصل پنجم- سایر موارد

ماده ۱۲ -نحوۀ فسخ قرارداد: هر یک از طرفین میتوانند با اعلام کتبی و مهلت یکماهه به طرف مقابل، قرارداد را فسخ نمایند.

ماده ۱۳ – خسارت سهم بیمه گذار

۱- در خسارت ناشی از سرقت کلی محموله در صورت توافق بیمه گر و بیمه گذار جبران حداقل ده درصد خسارت قابل پرداخت به عهده بیمه گذار خواهد بود و باید توسط وی به صاحب کالا پرداخت گردد،

۲- در صورت پوشش خسارت ناشی از جعل اسناد و خیانت در امانت راننده جبران حداقل ده درصد خسارت قابل پرداخت به عهده بیمه گذار خواهد بود و باید توسط وی به صاحب کالا پرداخت گردد.

ماده ۱۴ حق جانشینی: بیمه گر درحدودی که خسارت وارده را قبول یا پرداخت می کند در مقابل اشخاصی که مسئول وقوع حادثه یا خسارت هستند قائم مقام بیمه گذار خواهد بود و اگر بیمه گذار اقدامی کند که منافی با حق مزبور باشد در مقابل بیمه گر مسئول شناخته میشود.

تبصره- حق جانشینی در مورد خسارتهای غیرعمدی ناشی از تقصیر یا قصور رانندگان بیمه گذار اعمال نخواهد شد.

ماده ۱۵ – مشارکت در منافع: در صورتی که در پایان هر دوره یک ساله قرارداد مشخص شود که نسبت مجموع خسارتهای پرداختی و معوق به حق بیمه دریافتی هر قرارداد کمتر از پنجاه درصد است بیمه گر می تواند حداکثر معادل ده درصد حق بیمه آن قرارداد را به عنوان مشارکت در منافع به بیمه گذار پرداخت نماید.

ماده ۱۶ – نحوه حل و فصل اختلافات: هرگونه اختلاف ناشی از تعبیر، تفسیر و یا اجرای این قرارداد، در صورتی که از

طریق مذاکره حل وفصل نشود به کارشناس مرضی الطرفین ارجاع خواهد شد و رأی کارشناس مزبور قطعی و برای طرفین لازم الاتباع است. در صورتی که طرفین در مورد انتخاب کارشناس مرضی الطرفین به توافق نرسند، موضوع به هیأت کارشناسی که به نحو زیر انتخاب خواهد شد ارجاع می گردد:

۱- هر یک از طرفین یک نفر کارشناس اختصاصی تعیین و به طرف دیگر معرفی می نماید.

۲- کارشناسان اختصاصی قبل از بحث دربارۀ موضوع مورد اختلاف به اتفاق، کارشناس دیگری را به عنوان سرکارشناس

انتخاب خواهند نمود.

۳- رأی هیأت کارشناسی با اکثریت آرا معتبر و برای طرفین لازم الاتباع خواهد بود.

۴- درصورتی که هر یک از طرفین تا سی روز بعد از انتخاب و معرفی کارشناس طرف مقابل، کارشناس اختصاصی خود را تعیین نکند و یا کارشناسان اختصاصی تا سی روز در مورد تعیین سرکارشناس به توافق نرسند هر یک از طرفین می توانند حسب مورد از دادگاه ذیصلاح درخواست تعیین کارشناس یا سرکارشناس بنماید.

۵- هر یک از طرفین در شروع رسیدگی، حق الزحمه کارشناس اختصاصی خود و پنجاه درصد از حق الزحمه سرکارشناس را پرداخت خواهند کرد و در خاتمه تمام هزینه های کارشناسی به عهده طرفی خواهد بود که رأی به زیان او صادر میگردد.

ماده ۱۸ – مواردی که در این قرارداد ذکر نشده است بر اساس قانون بیمه، عرف بیمه و سایر قوانین جاری کشور جمهوری اسلامی ایران عمل خواهد شد.

ماده ۱۷ – این آیین نامه از تاریخ ابلاغ لازم الاجرا بوده و جایگزین آیین نامه شماره 52 (قرارداد بیمه مسئولیت متصدیان حمل و نقل داخلی) مصوب شورایعالی بیمه میباشد.

۲- بیمه حمل و نقل یا بیمه باربری

بیمه حمل و نقل کالا یا بیمه باربری، یکی از قدیمی ترین انواع بیمه در کسب و کار است. در این نوع بیمه، خسارت های وارد شده به کالا در اثر وقوع خطرهای بیمه شده در مسیر حمل، جبران می شود. با توجه به اینکه افراد ذینفع در معاملات بین المللی (خریدار، فروشنده بانک و شرکت های حمل و نقل) ملیت های مختلفی دارند و در هر کشور، قوانین و مقررات خاصی حاکم است، برای هماهنگی بیشتر در اکثر کشورهای دنیا از شرایط یکسانی برای ارائه پوشش بیمه نامه های حمل و نقل استفاده می شود.

در رشته بیمه باربری، بیمهگر متعهد میشود در مقابل حقبیمهای که از بیمهگزار دریافت میکند، خسارات وارده به کالای مورد بیمه در جریان عادی حمل و نقل را با در نظر داشتن پوششهای خریداری شده، جبران کند.

چه کسانی پوشش بیمه باربری را نیاز دارند؟

واردکنندگان، صادرکنندگان، شرکتهای حمل و نقل داخلی و بینالمللی، شرکتهای بازرگانی و ترخیصکاران، تولیدکنندگان، توزیعکنندگان و صاحبان کالا که به دلایل گوناگون تصمیم به انتقال کالا از یک نقطه به نقطه دیگری دارند، میتوانند متقاضی پوشش بیمه باربری باشند.

بیمه باربری داخلی:

مبدا و مقصد این نوع بیمهنامه در داخل کشور قرار دارد. بیمهنامههای حمل داخلی تابع شرایط و مقررات داخل کشور است.

*خطرات اصلی:

خطرات اصلی تحت پوشش در این بیمهنامه شامل “آتشسوزی، انفجار، حادثه وسیله نقلیه (تصادف، تصادم، واژگونشدن و پرتشدن)” است.

*خطرات اضافی:

“بارگیری و تخلیه، سرقت کلی، ریزش کوه، پرتشدن کالا از روی کامیون حامل کالا، برخورد کالا با اجسام خارجی، سرقت کلی” به عنوان خطرات اضافی و با دریافت حق بیمه اضافی تحت پوشش بیمهنامه قرار میگیرند.

بیمهنامه موردی و قراردادی

بیمهنامه به دو صورت موردی و قراردادی صادر میشود.

– بیمهنامه باربری داخلی موردی: در این نوع به ازای هر بارنامه یک بیمهنامه صادر میشود.

– بیمهنامه باربری داخلی قراردادی: قرارداد بیمه باربری داخلی نیز با توجه به مشکلات صدور بیمهنامه موردی داخلی، برای صاحبان کالا و مؤسسات حمل و نقل داخلی که نیازمند تحت پوشش قرار دادن محمولههای متعدد در هر روز هستند ارائه شده است.

۳- بیمه شخص ثالث

بیمه شخص ثالث چیست؟

هرگونه خسارت مالی و جانی وارد شده به اشخاص ثالث در حوادث رانندگی به عهده بیمه شخص ثالث است. بر اساس قانون، خرید بیمه شخص ثالث برای تمام خودروها اجباری است و نداشتن این بیمه عواقب جبران ناپذیری برای دارندگان وسائل نقلیه به همراه خواهد داشت.

در قرارداد بیمه شخص ثالث، شخص سوم یا ثالث تمام افرادی هستند که در حوادث مرتبط با خودرو، زیان جانی یا مالی دیده باشند؛ البته در تعریف این بیمه راننده مقصر حادثه، شخص ثالث محسوب نمیشود و برای جبران خسارتهای جانی راننده مقصر، بیمه حوادث راننده به همراه بیمهنامه شخص ثالث ارائه میشود.

توجه داشته باشید که بیمه حوادث راننده فقط خسارتهای جانی وارد شده به راننده (شامل فوت، نقص عضو و هزینههای درمانی) را جبران میکند و در برابر خسارتهای مالی هیچگونه پوششی ارائه نمیدهد.

نرخ بیمه شخص ثالث ۱۴۰۰

چه مواردی تحت پوشش بیمه شخص ثالث قرار میگیرد؟

پوششهای بیمه شخص ثالث به دو دسته پوشش مالی و جانی تقسیم میشود که پوشش جانی این بیمه شامل غرامت فوت، نقص عضو و هزینههای درمانی افراد آسیب دیده در حوادث رانندگی است. در پوشش مالی هم خسارتهای مالی وارد شده به خودرو یا اموال افراد زیان دیده (به جز راننده مقصر) جبران میشود.

سقف پرداخت هزینهها در پوشش جانی بر اساس مبلغ دیه در ماه حرام تعیین میشود. سقف پوشش مالی هم در شرکتهای مختلف بیمه متفاوت است اما حداقل پوشش مالی تعیین شده توسط بیمه مرکزی در سال ۱۴۰۰، ۱۶ میلیون تومان است.

حداکثر پوشش مالی در بیشتر شرکتهای بیمه معادل ۵۰ میلیون تومان است و در بعضی از شرکتها مثل بیمه شخص ثالث ایران در شرایط خاص تا ۳۲۰ میلیون تومان هم میرسد.